クレジットカード毎月いくら使ってる?みんなのクレカ月間利用額・利用カードを調査!

クレジットカードをメインの支払いにしている方や、補助的に利用している方……それぞれの使い方によって、当然毎月のクレジットカード利用額は異なります。あなたは、毎月いくら利用しているでしょうか?

クレジットカードに関心のある層(クレカガイド利用者)が実際に毎月どの程度クレジットカードを利用しているのか、この度、『クレジットカードおすすめガイド』がアンケート調査を実施しました。質問項目は「月間利用額」および「利用カード」の2点。

気になるアンケート結果を見ていきましょう。

実施:クレジットカードおすすめガイド 編集部

回答方法:Webサイト内フォームを利用したアンケート調査

回答者 :クレジットカード比較ガイドの訪問者(匿名回答)

調査日時:2020年12月08日〜2021年1月31日

回答者数:127件

※記事中で取り上げている性別・年齢・地域は匿名回答者の自己申告に基づきます。

アンケート結果はWEBサイト利用者の意識調査であり、

厳密に個人の行動実態を伝えるものではない点、あらかじめご了承ください。

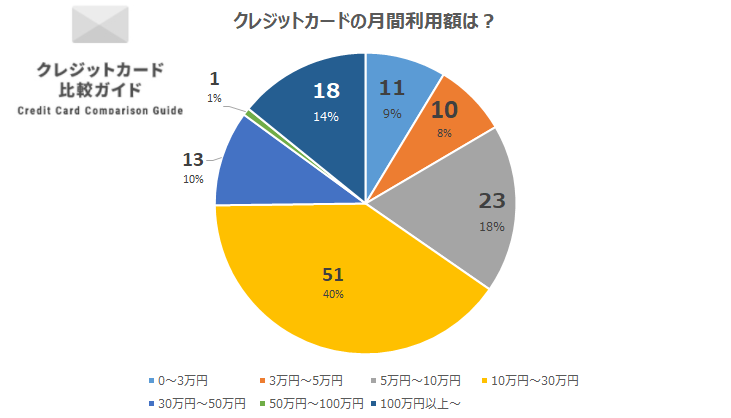

毎月のクレジットカード支払い、多いのは月額10万円~30万円程度

| 月間利用額 | 件数 | (割合) |

|---|---|---|

| 0~3万円 | 11件 | 8.7% |

| 3万円~5万円 | 10件 | 7.90% |

| 5万円~10万円 | 23件 | 18.10% |

| 10万円~30万円 | 51件 | 40.20% |

| 30万円~50万円 | 13件 | 10.20% |

| 50万円~100万円 | 1件 | 0.80% |

| 100万円以上~ | 18件 | 14.20% |

毎月のクレジットカード支払い金額をアンケート調査した結果、『クレジットカード比較ガイド』ユーザーのうち、最も多いのは「月額10万円~30万円程度を使う」方で51件、40.2%でした。

ついで、5万円~10万円の利用が23件(18.1%)、その次は100万円以上~18件(14.2%)が3位と続きます。

グラフにすると以下の通りです。

50万円~100万円の回答数は最小で1件のみとなっているのが印象的ですね。

こうした結果をふまえると、当サイト利用者の、クレジットカード利用金額の傾向が見えてきました。

クレジットカード利用金額のボリュームゾーンは5万円~30万円

当サイトを利用している方は、すなわちクレジットカードのに関心をお持ちの方が大半と考えられます。クレジットカードを積極的に活用しているであろうみなさんの毎月の利用金額を見ていくと、5万円~30万円の範囲で全体の58.3%と、回答者の半分以上を占めるボリュームゾーンとなりました。

実際に、家族カードも駆使しながら月々の支払いをできる限りカードに集約している筆者も「月々30万円弱」程度の金額に収まっているため、結果には納得の一言です。

一般的な生活の中で、クレジットカードを活用している方はこの程度の金額に収まることが多いのでしょう。

30万円以上の利用者になると50~100万円の利用額帯に収まる人は少ない

一方で、30万円を超える金額を利用している方について注目してみると、50~100万円の利用額帯に収まる方が少なく、たったの1件のみ。

クレジットカードで高額決済する方になると、50万円程度には収まるケースは少なく、100万円以上と一気に利用額が跳ね上がるのは印象的です。

約7人に1人は毎月100万円以上を使っている

驚いたことに、毎月100万円以上利用する方が14.2%、約7人に1人の割合となっています。生活や仕事の決済などで、頻繁かつ高額なクレジットカード利用があると考えられます。

実際に、100万円以上利用すると答えた方のアンケートコメントを抜粋してみてみました。利用カードもコメントで教えていただいているので、100万円以上カード利用がある方の「使い方」が見えてくるかもしれません。

アメックスプラチナ(個人)。家族カードも発行しているため、100万円以上となる。(30歳代・男性・東京)

アメリカンエキスプレスビジネスゴールド(40歳代・男性・山梨)

高額利用者は生活や仕事の決済など様々なシーンでクレカを活用

コメントを参考にすると、やはり「家族カード」や「ビジネス目的」でのカード利用(ビジネスカードの利用)がある方は、利用額が多くなる傾向にありそうです。

単純に考えれば、個人では月々50万円以下に収まっていた方でも、ビジネスや家族分も集約すれば、2倍、3倍……と利用額が大きくなり、100万円を超えてしまうのも頷けるでしょう。

決済額10万円以上で増加するステータス・カード利用者

今回の調査では、回答者にコメントで、どんなカードを使っているかもヒアリングしました。その回答からは、月間利用額と使っているカードの関係が見えてきました。

月間10万円を超えてくるとハイステータスなカードが増加

今回、月間10万円以上で、利用カードを回答してくれた方37人のうち、ゴールドカード以上のハイステータスなクレジットカードの名を上げた方は25人。

これは比率にして67.5%。クレジットカード月間利用額が毎月10万円を超える方の、実に6割を超える方がゴールドカード以上の、ステータス性の高いカードを所持していることがわかりました。

一般カードとゴールドカードの「利用限度額」の違いも影響か

多くの一般カードは、利用限度額が50万円程度に設定されています。月間利用額が10万円以上、数十万円にも及ぶ場合ですと、一般カードではすぐに利用限度額いっぱいになってしまうケースも多くありますよね。

よって、カードを毎月しっかり活用している層は、必要だからこそ「限度額の多いハイステータスなカード」を選択しているとも考えられます。

金額が上がるほどプラチナ保有者が増える

そして、気になるのが「プラチナカード」保有者の数です。予想通り、月間利用額が上がるほど、プラチナカード保有者は増えています。

一部を切り取ってお話いたしますと、月間利用額10万円以下でプラチナカード保有と答えた方は0%、一方、100万円以上のユーザーは、コメント回答いただいた5人中3人がプラチナカード保有。中にはお1人でプラチナクラスのカードを複数保有する方もいるようです。

ダイナースプレミアム三井住友プラチナ楽天プレミアム(40歳代・男性・愛知)

やはり、月間利用額が多く、カードを積極的に利用されている方ほど「プラチナカード」を代表するステータス性の高いカードを保有している傾向はしっかり出ているようです。

利用額が多いことで、上位のステータスカードへのインビテーションを受けやすくなることも、そうした傾向を形作る一因と考えられるでしょう。

MUFGカードホルダー多数!銀行系カードは開設時に作る方が多い?

銀行系カードとして有名な「三井住友系」ホルダーが多いことは予想していましたが、意外にもちらほら見られたのが「MUFG」系カードホルダー。

以下のコメントが来ています。

MUFGプラチナメイン、他、地銀のゴールド一枚、他社一般カード2枚保有。(40歳代・男性・香川)

MUFGプラチナアメックス、ゴールドプレステージVISA、アメックス金、オリコプレミアゴールドMaster年会費が格安なので持っています、基本券面で選んでこんな構成になっちゃいました(50歳代・男性・東京)

筆者の家族も長年「MUFGカード」を保有しており、プラチナカードのインビテーションも来ていました。話を聞いてみると、学生時代にバイト代用の口座として三菱UFJ銀行で口座開設する際に、勧められるがままカードを作成したようです。

最初に作ったカードはずっと保有するケースが多いとも聞きます。このように、若いころ「口座開設時」に作った銀行系カードをずっと使っている方も多いのではないでしょうか。

一般的なクレジットカード作成とは異なる、銀行窓口での手続き時というカード発行機会がある点は銀行系カードブランドの強みで、実際そのままカード保有につながっているケースも多いようです。

クレジットカード決済額 毎月30万円以下の方が使うクレジットカード

クレジットカード決済額が毎月30万円以下の方のアンケートから見えてきた人気カードは以下の3枚です。

dカードGOLD

| 国際ブランド |   |

|---|---|

| 年会費 | 公式サイトにてご確認ください |

| 入会資格・申し込み条件 | 満20歳以上で安定した継続収入があり、iモードまたはspモードが利用できる携帯電話番号をお持ちの方 |

| ポイント還元率 | 1.00%〜10.0% |

| ポイントプログラム | dポイント |

| 交換可能なマイレージ | JALマイレージ |

| マイレージ還元率 | 5,000ポイント⇒2,500マイル |

| 旅行傷害保険 |

|

| ショッピング保険 |

最高300万円 自己負担額1事故あたり3,000円 |

| チャージ可能な電子マネー | 楽天Edy/iD(モバイル)/モバイルSuica/nanaco/SMART ICOCA |

| 特典・サービス |

|

dカードゴールドは、ハイスペックでお得なクレジットカードを求める方にぴったりの1枚。毎月30万円以下の決済額の方にも十分対応の「最高限度額300万円」。大きな出費にもしっかり備えられるのが魅力です。

共通ポイント「dポイント」が常時1.0%以上の還元率で貯まるほか、ドコモユーザーならドコモ利用料の10%が還元されるなど破格の待遇多数。お得さ、実用性重視の方にも満足のハイスペック・カードです。

MUFGカード・ゴールド

| 国際ブランド |    |

|---|---|

| 年会費 | 公式サイトにてご確認ください |

| 入会資格・申し込み条件 | 原則18歳以上の方で、本人または配偶者に安定した収入のある方(学生は除く) |

| ポイント還元率 | 0.40%〜0.495% |

| ポイントプログラム | MUFGカードグローバルポイント |

| 交換可能なマイレージ | ① JALマイレージ ② マイレージ・プラス(ユナイテッド航空) |

| マイレージ還元率 | ① JALマイレージ:100P ⇒ 200マイル(還元率0.%) ② マイレージ・プラス:100P ⇒ 200マイル(還元率0.2%) |

| 旅行傷害保険 |

|

| ショッピング保険 | 最高100万円(国内の場合は分割・リボ払いの場合のみ、海外は商品や支払い方法は問わない)。 |

| チャージ可能な電子マネー | 楽天Edy/Smartplus/Visa Touch/SMART ICOCA/モバイルSuica |

| 特典・サービス |

|

MUFGカード・ゴールドは、一般カードとさほど変わらない年会費で持てる「格安ゴールドカード」です。銀行系カードとしての信頼と実績もある中、格安年会費で最高200万円の限度額というのも大きなポイント。

年会費を多く支払わなくても、家電などの大きな買い物でも十分対応できる枠の大きさが魅力です。もちろん、国内空港ラウンジにも対応。年会費をできるだけ安く抑えながら、ちょっと大きな買い物にも対応できるカードが欲しい方向けの1枚です。

アメリカン・エキスプレス・ゴールド・カード

| 年会費 (初年度) |

31,900円(税込) | 年会費 (2年目) |

31,900円(税込) |

|---|---|---|---|

| 還元率 | 0.33%〜0.40% | 発行日数 | 約3週間 |

| 国際ブランド |  |

|---|---|

| 年会費 | 公式サイトにてご確認ください |

| 入会資格・申し込み条件 | 原則25歳以上の方で、他のクレジットカードやローンにおいて、支払いの延滞や遅延の無い方 |

| ポイント還元率 | 0.33%〜0.40% |

| ポイントプログラム | メンバーシップ・リワード |

| 交換可能なマイレージ | ・ ANAマイレージ ・ クリスフライヤー ・ クラブ・ミッレミリア ・ ダイナスティ・フライヤープログラム ・ フライング クラブ ・ スカイマイル ・ ロイヤルオーキッド+ ・ アジア・マイル ・ エグゼクティブ・クラブ ・ SAS EuroBonus |

| マイレージ還元率 | 2,000P=1,000マイル(全エアライン共通) ただし、メンバーシップ・リワード・プラス(年3,300円(税込))に加入した場合、移行レートは1,000ポイント=1,000マイルにアップする。 |

| 旅行傷害保険 |

|

| ショッピング保険 |

最高500万円 ※ 購入日より90日以内に生じた破損や盗難を最高500万円まで補償(免責:1事故あたり1万円) |

| チャージ可能な電子マネー | 楽天Edy/SMART ICOCA/モバイルSuica |

| 特典・サービス |

|

アメリカン・エキスプレス・ゴールド・カードは、ゴールドカードの代表格。ハイステータスなカードを求める方に最適です。毎月30万円以下の決済額という方にも人気。

年会費はゴールドカードの中でも高めではありますが、ゴールドカード最高峰、プラチナカードに匹敵するステータス性と、一律の利用限度額の設定がない点が大きな魅力。グルメからトラベルまで幅広いジャンルで充実の特典が利用できる、日常・非日常問わず活躍の1枚です。

クレジットカード決済額 毎月30万円以上、高額決済する方が使うクレジットカード

毎月30万円以上の高額決済をする方に利用されている人気のクレジットカードも、コメントよりピックアップしてみました。どんなカードがあるか見てみましょう。

アメックスプラチナ

| 年会費 (初年度) |

143,000円(税込) | 年会費 (2年目) |

143,000円(税込) |

|---|---|---|---|

| 還元率 | 0.4% | 発行日数 | 2週間~3週間程度 |

| 国際ブランド | |

|---|---|

| 年会費 | 公式サイトにてご確認ください |

| 入会資格・申し込み条件 | 20歳以上 |

| ポイント還元率 | 0.4% |

| ポイントプログラム | メンバーシップ・リワード |

| 交換可能なマイレージ | ANAマイレージクラブ 他提携航空会社15社 |

| マイレージ還元率 | 【通常】 2,000ポイント→1,000マイル 【メンバーシップ・リワード・プラス加入時】 ANA:1,000ポイント→1,000マイル その他:1,250ポイント→1,000マイル |

| 旅行傷害保険 |

|

| ショッピング保険 | ショッピング・プロテクション:年間最高500万円 |

| チャージ可能な電子マネー | 楽天Edy/モバイルSuica/SMART ICOCA |

| 特典・サービス |

|

アメリカン・エキスプレス・プラチナ・カードは、アメックスが誇る、申し込み制では最高峰のクレジットカード。毎月30万円以上、100万円を超える決済にも十分に対応可能です。

とにかくクレジットカードに詰め込める贅沢はすべて網羅している、と言える贅沢な付帯特典に、専属秘書として活躍する「コンシェルジュ・サービス」等、豊かな生活に華を添えるカードと言えます。最高クラスのサービス・ステータスを求める方向けの1枚です。

JCBプラチナ

| 年会費 (初年度) |

27,500円(税込) | 年会費 (2年目) |

27,500円(税込) |

|---|---|---|---|

| 還元率 | 0.5%〜5.0%※最大還元率はJCB PREMO(or nanacoポイント)に交換した場合 | 発行日数 | 最短3日 通常1週間 |

| 国際ブランド | |

|---|---|

| 年会費 | 公式サイトにてご確認ください |

| 入会資格・申し込み条件 | 25歳以上で、ご本人に安定継続収入のある方 |

| ポイント還元率 | 0.5%〜5.0%※最大還元率はJCB PREMO(or nanacoポイント)に交換した場合 |

| ポイントプログラム | Oki Dokiポイント |

| 交換可能なマイレージ | JALマイレージバンク ANAマイレージクラブ デルタスカイマイル |

| マイレージ還元率 | 1ポイント=3マイル |

| 旅行傷害保険 |

|

| ショッピング保険 | ショッピングガード保険:年間500万円限度(海外・国内) |

| チャージ可能な電子マネー | モバイルSuica/SMART ICOCA/楽天Edy/nanaco/おさいふPonta |

| 特典・サービス |

|

JCBプラチナは、日本発の国際ブランド「JCB」が発行する最高峰のクレジットカード。高額決済でももちろん耐えられる利用限度額に加え、日本ならではのきめ細やかなサービスが魅力。

コンシェルジュ・サービスもハイクオリティで、他社カードとは異なり、たとえ直前だったとしてもできる限り予約等の対応をしてくれるのが強みです。

プラチナカードの中では良心的な年会費でもありますので、コストパフォーマンスにも優れています。

楽天プレミアムカード

| 国際ブランド |     |

|---|---|

| 年会費 | 公式サイトにてご確認ください |

| 入会資格・申し込み条件 | 原則として20歳以上の安定収入のある方 |

| ポイント還元率 | 1.0% |

| ポイントプログラム | 楽天ポイント |

| 交換可能なマイレージ | ANAマイレージ |

| マイレージ還元率 | 0.5%(2P ⇒ 1マイル) |

| 旅行傷害保険 |

|

| ショッピング保険 | 動産総合保険:年間最大300万円 |

| チャージ可能な電子マネー | 楽天Edy/モバイルSuica/Apple Pay/SMART ICOCA |

| 特典・サービス |

|

楽天プレミアムカードは、楽天が発行する「海外旅行好き」にうれしいコスパの高いクレジットカード。最大の魅力は、年会費1万円にもかかわらず、世界の空港ラウンジが利用できるプライオリティパスのプレステージ会員(日本円で4万円相当の年会費)の権利が付帯する点です。

もちろん、楽天経済圏でも大活躍のお得なカードでもあります。とにかく普段から海外旅行が趣味、かつ高額決済も多い……という方にぴったりの1枚です。

まとめ

月々の利用額とクレジットカードのランクには相関関係がある

今回のアンケート調査からは「月々の利用額が高くなるほど、ハイステータスなクレジットカードの利用者が増える」という傾向が見えてきました。

逆に言えば、決済額が少ない、さほどクレジットカードを活用していない層では、年会費が少なく済む「一般カード」を利用している方が多く、合理的な選択だと言えます。

自分のステータスや生活にかけるお金にあわせてカードも変えていくことで、余暇の楽しみ方も、より豊かになっていきます。今はそれほど決済額やカードの活用シーンが多くない……という方も、生活スタイルが変わり、決済額が増えたタイミングで「カードランクの見直し」もしてみるといいかもしれませんね。

アンケート結果の詳細は、以下のリンクで確認できます。興味のある方は、覗いてみてください。

外部リンク:クレジットカードの月間利用額は?コメントでカード券種もおしえてください。

編集部のピックアップ記事

記事がお役に立ちましたらシェアお願いします

この記事が役に立ったら

いいね!をお願いします

最新情報をお届けします

WAONにクレジットカードチャージできない!原因は?

WAONにクレジットカードチャージできない!原因は? dカード GOLDの空港ラウンジは便利!利用する3つのメリットと注意点などを解説

dカード GOLDの空港ラウンジは便利!利用する3つのメリットと注意点などを解説 ファミペイにチャージ可能なクレジットカードは?【2023年最新版】

ファミペイにチャージ可能なクレジットカードは?【2023年最新版】 家族カードの暗証番号は本会員と同じ?確認・変更する方法は?

家族カードの暗証番号は本会員と同じ?確認・変更する方法は? 楽天のクレジットカードでPASMOチャージはできる?ポイントは貯まる?

楽天のクレジットカードでPASMOチャージはできる?ポイントは貯まる? 生活費の支払いでキッチリ節約!おすすめクレジットカード5選

生活費の支払いでキッチリ節約!おすすめクレジットカード5選 クレジットカードの海外利用手数料・為替レートの計算ルール

クレジットカードの海外利用手数料・為替レートの計算ルール JCB、スマホでクレカ発行が最短5分「モバイル即時入会サービス」をスタート

JCB、スマホでクレカ発行が最短5分「モバイル即時入会サービス」をスタート dカード・dカードゴールドの審査を徹底解説!審査基準に審査期間、審査で通るためのポイントも解説

dカード・dカードゴールドの審査を徹底解説!審査基準に審査期間、審査で通るためのポイントも解説 持っているクレジットカードは?強まるおトク重視の傾向が明らかに|2022年クレカ利用動向調査

持っているクレジットカードは?強まるおトク重視の傾向が明らかに|2022年クレカ利用動向調査