クレジットカードの利用限度額は年収によって違いがある!

クレジットカードの利用限度額は、年収の影響を受け、上下します。とはいえ、利用限度額は「年収」のみでは決められないのも事実。実際には様々な要素をふまえ、決定されています。

今回は、年収と利用限度額の関係について解説します。年収から利用限度額の目安を計算する方法、利用限度額の増額方法等もあわせて解説いたしますので、ぜひ参考にしてくださいね。

年収はクレジットカードの利用限度額にどう影響する?

結論から言うと、年収は利用限度額を決定するための要素の「ひとつ」です。

クレジットカード発行会社も利用料金の回収を行わなければなりませんので、年収が低い場合や安定した収入がない場合は、審査が厳しくなりクレジットカード取得のハードルが非常に高くなります。

年収は利用限度額を決める要素のひとつ

もちろん、年収を超えるような利用限度額の設定はありませんが、年収がそれほど高くなくとも、利用限度額が高めに設定されることは珍しくありません。

年収ごとの利用限度額の目安

年収ごとの利用限度額の目安を表にしてみました。

| 年収 | 利用限度額目安 |

|---|---|

| 100万円代 | 10万円~30万円 |

| 200万円代 | 20万円~100万円 |

| 300万円代 | 30万円~200万円 |

| 500万円代 | 50万円~400万円 |

| 1,000万円代 | 100万円~500万円以上 |

利用限度額の目安額は、後の章でご紹介する「法律で決められた計算方法」で簡単に算出可能です。実際には同じ条件でもカード会社ごとに利用限度額のルールが異なり、上下しますのが、参考程度にしてください。

年収以外の要素も考慮される

クレジットカードの利用限度額を算出する際は、年収以外の要素も考慮されます。例えば、

- クレジットヒストリー(利用履歴、支払遅延の有無、債務整理の記録など)

- 勤続年数

- 家族構成

など。クレジットカードに申し込んだ方が「いくらまでなら貸しても信用できるか」を様々な要素から判断されるのです。

年収からクレジットカードの利用限度額を計算する方法

年収からクレジットカードの利用限度額のおおよその金額を計算する方法は、意外と簡単です。

利用限度額の判断基準は算出方法が法律で決まっている

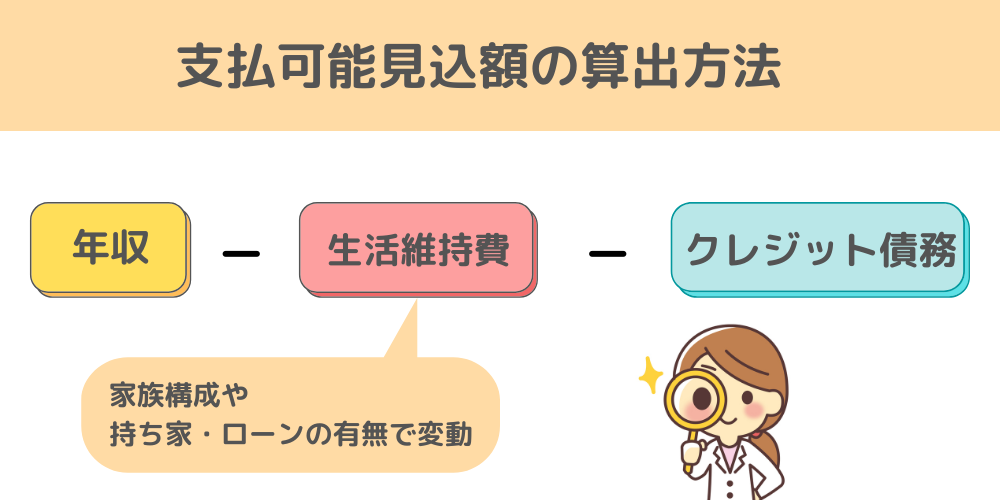

利用限度額を判断するのに不可欠な判断基準となる「支払可能見込額」の算出方法は、「割賦販売法」によって決められています。

原則として、この「支払可能見込額」を超える金額は、クレジットカードの利用限度額として設定できません。

支払可能見込額の計算方法

支払可能見込額の計算方法は、日本クレジット協会「知っておこう!クレジットの申し込み時の法律チェックポイント(PDF)」によると、以下の通りです。

支払可能見込額の計算方法

支払可能見込額=年収-生活維持費-クレジット債務

生活維持費は法律によりパターンで決められている

計算のもとになる生活維持費は、世帯人数、住宅所有の有無、居住地などによりパターンで、以下のように決められています。

| 利用者等と生計を一にする者の合計 | 1人 | 2人 | 3人 | 4人以上 |

|---|---|---|---|---|

| 住宅所有かつ住宅ローンなし 住宅不所有かつ家賃支払いなし |

90万円 | 136万円 | 169万円 | 200万円 |

| 住宅所有かつ住宅ローンあり 住宅不所有かつ家賃支払いあり |

116万円 | 177万円 | 209万円 | 240万円 |

例えば、年収500万円の方で住宅所有かつローンなし、2人家族だとすると生活維持費が136万円。さらに、クレジット債務(向こう1年間のクレジット代金の年間支払予定額)が20万円の場合は、以下のように計算されます。

500万円-136万円-20万円=344万円

344万円が支払い可能見込額となり、原則、利用限度額はこの枠を超えない範囲で設定されます。とはいえ、この計算でわかるのはあくまで利用限度額の「上限値」です。実際には先述の通りカード会社によって基準は異なりますので、ご注意ください。

利用限度額は支払可能見込額とクレヒスから総合的に判断される

日本クレジット協会「知っておこう!クレジットの申し込み時の法律チェックポイント(PDF)」にも記載してある通り、原則、利用限度額は支払可能見込額とクレヒスを重視して総合的に判断されます。

クレヒスに大きな問題はなくても、すでに所持している他社カードで支払見込可能額を圧迫していれば、新しいカードの利用限度額は小さくなります。他社カードも所持しておらず、クレヒスもクリーンであれば、利用限度額が支払可能見込額に近い金額になる可能性が高くなります。

利用限度額30万円以下の場合は年収に関係なく発行されるケースも

また、利用可能枠が30万円以下のクレジットカードは原則「支払見込額調査義務」が免除されますので、専業主婦や学生でも発行されるケースがあります。年収がなくてもカードが発行される背景には、このような法律的事情があるのです。

年収が高いと利用限度額も上がる?

年収が高いと利用限度額が上がりやすいのは事実ですが、必ず上がるとは言えません。年収は先述の通り、あくまで利用限度額の「要素のひとつ」ですので、それだけでは高額な利用限度額の設定には繋がりません。

上がりやすくはなるが、必ず増えるものではない

例えば、年収が高くても、養っている家族が多かったり、住宅ローンが高額だったりすれば、支払い可能見込額はそれに応じて少なくなります。よって、同じ年収の人であっても、クレヒスや家族構成など様々な情報を参照した上では、全く異なる利用限度額の設定になることもあるのです。

年収300万円越えで、限度額100万円も可能

一般的に社会人歴が3年以上あるサラリーマンの場合、年収300万円を超えると限度額100万円も可能になると言われています。

もちろん良いクレヒスは必須です。2年以上の良い支払い履歴があって、初めて信用度が増すためです。安定した条件以上の年収と、良いクレヒスがあればカード会社からの信用度が増し、クレジットカード発行時に100万円の限度額を受けるのも可能です。

また、20代の方でクレジットカードの利用をしたことが無い方で、初めて発行すると30万円前後の限度額で設定される場合が多いです。しかし、有名大手企業勤務や国家公務員など、若くして年収が高くて社会的信用度があれば、初めてのクレジットカードでも100万円以上の限度額がもらえる場合もあります。

限度額は年収を含めた個人のステータスで決まる

このように、年収を含めた個人のステータスによって、限度額が決められるのです。

クレジットカードを申し込むときには希望限度額を申請できるのですが、ステータスの高い人であれば、希望通りの金額になる可能性も高まります。

クレジットカードの利用限度額を上げるには

クレジットカードの利用限度額をすぐに上げるには、以下の2つの方法があります。

- 利用限度額の増額を申し込む

- 一時的な支払いの増加には一時増額が便利

利用限度額の増額を申し込む

クレジットカードを発行してからコツコツと利用実績を積み、自分自身の年収も上がってきた……という状況であれば、さらに利用限度額を上げられる可能性があります。利用限度額の増額申請は、WEB、もしくは電話から可能です。

JCBカードなどの大手カード会社では、利用限度額の増額申請をWEBから受け付けていますので、手続きも簡単です。申請時にあわせて「年収が上がった」などの情報を細かく付け加えたい、カード発行時と経済状況が大きく変わったという場合は「電話」のほうが柔軟に対応してもらえる可能性があります。

カード発行時と状況が大きく変わらない場合は、WEBからの申請で十分と言えます。

一時的な支払いの増加には一時増額が便利

海外旅行や大きなライフイベント(挙式、引っ越しなど)のために、一時的に支払いが増える場合には「一時増枠」が便利です。

一時増枠は、その名の通り「一時的に利用限度額を上げる」こと。一時的なので、利用限度額を常時アップさせるよりは審査も厳しくなく、急な出費には心強い味方です。こちらも、会員専用WEBサイトや電話で申し込みが可能です。

利用限度額を一時的に上げたいだけであれば、ぜひこちらの方法もご検討ください。

利用限度額アップにはゴールドカード・プラチナカードへの切り替えも有効

利用限度額は、当然クレジットカードの「ランク」が上がればそれに伴って大きくなる傾向があります。

年収が増えたので利用限度額を大幅に上げたい、100万円を超える大きな枠が欲しい、という場合には、思い切って「ゴールドカード」や「プラチナカード」といったハイクラスのクレジットカードに切り替えるのがおすすめ。一般カードよりも最大の利用限度額が大きく、年収やクレヒス次第では数百万円もの利用限度額を実現することも可能です。

とはいえ、利用限度額は大きく欲しいけれど、年会費はできるだけ抑えたいところですよね。そんな方には、年会費の割引がある三井住友カード(ゴールド)などがピッタリでしょう。

逆に、利用限度額アップに伴ってハイクラスな体験や非日常を楽しむ機会が欲しい……という場合には、ハイクラスカードにもかかわらず抜群のコストパフォーマンスを誇るJCBプラチナがおすすめです。

| 年会費 (初年度) |

27,500円(税込) | 年会費 (2年目) |

27,500円(税込) |

|---|---|---|---|

| 還元率 | 0.5%〜5.0%※最大還元率はJCB PREMO(or nanacoポイント)に交換した場合 | 発行日数 | 最短3日 通常1週間 |

どちらも、カードランクと比較するとお得感のあるクレジットカードですので、利用限度額アップのためのカード選びに迷っている方は、ぜひご検討ください。

大きな限度額が必要なら「デポジット対応」のブランドを選ぼう

一般的にステータスの高いカードほど限度額が高く設定されます。

極端な例となりますが、『ダイナースクラブカード』(年会費24,200円(税込)/還元率0.4%:100円で1ポイント=0.4円相当)は利用額の上限を設けていません。

ショッピング一回払い(一律の制限なし)の場合、一律の制限を設けていないことを公式サイトでも認めています。

実際は利用状況に応じた可能枠を随時で設定しており、限度額の設定がないからと、いくらでも使えるわけではありませんが、上限をあえて設けないことで限度額に縛られずに利用できるサービス設計となっています。

また、高額な商品を購入する場合は、指定口座宛にデポジット(事前入金)することでクレジットカード決済が行えるようになっています。

実際、ダイナースクラブカードは車や家屋の購入にも使用できることで知られており、BMWの正規ディーラーやタマホームの住宅購入など、何百万円~億に至るような買い物にも使用できます。

また『アメリカン・エキスプレス・ゴールドカード』(年会費31,900円(税込)/還元率0.333%:100円で1ポイント=0.333円相当)の場合、入会当初は30万円前後ですが、ダイナースクラブカード同様、デポジットを利用することで限度額が無くなります。マネーロンダリング対策でデポジットが廃止されるとの話もあるようですので、実際に利用したい方は事前確認が必須です。

デポジットとは預り金を入金しておくこと

「デポジットでの限度額の増枠」を行う流れを見てみましょう。

例えば、ダイナースクラブカードで1,000万円の品物をカード決済したい場合、購入予定日の10日程前までにダイナースのオーソリセンターへ連絡します。許可が下りれば、1000万円を預り金として、先にダイナースへ入金しておきます。そうすることで、預り金の1000万円は、そのまま決済可能額として充当され、一時的にデポジットの金額分が増枠できます。

このように急に大きな限度額が必要になった時は、デポジットを利用してみるのも良いでしょう。

また、ダイナースで日常的にたくさん使ってしっかりと返済を行っている場合、数ヶ月で500万円以上の決済を利用できるケースもあります。ダイナースカードやアメックス・ゴールドのような年会費が高くステータスも高いカードは、利用限度額も早い段階で大きく増枠しやすいと言われています。

ダイナースクラブカードは、ヘビーユーザーにおすすめの「準プラチナカード」

| 年会費 (初年度) |

24,200円(税込) | 年会費 (2年目) |

24,200円(税込) |

|---|---|---|---|

| 還元率 | 0.40%〜0.416% | 発行日数 | カード到着まで2~3週間ほど |

ダイナースクラブカードは、招待不要・申し込んで手に入るクレジットカードとしては最高クラスのステータスを誇る「準プラチナカード」です。アメックスに並び高い評価を持つ国際ブランドであり、ラグジュアリーホテルでのアップグレードや割引価格でのショッピングなど優待特典も豊富、かつ金額の制限なく利用できます。

ダイナースクラブカードで特筆すべきなのは「旅行への強さ」です。最高1億円の国内・海外旅行傷害保険は強力で、旅先の体調不良やケガでも、キャッシュレスで診療を受けることができます。

また、国内外ともに自動付帯で利用できるのも安心できるポイントのひとつで、ダイナースクラブカードを決済に利用していない旅行でも、5,000万円までの補償が利用できます。

世界1,000箇所以上の空港ラウンジ利用権も付帯するなど、国内外を活発に飛び回る方にとって非常に有効性の高いカードであり、「準プラチナカード」としてワンランク上のサービスを受けられることを考えると、年会費22,000円、家族カードも5,000円で追加可能というのは、破格のコストパフォーマンスの1枚と言えます。

アメックス・ゴールドカードは、本当のステータスカード

| 年会費 (初年度) |

31,900円(税込) | 年会費 (2年目) |

31,900円(税込) |

|---|---|---|---|

| 還元率 | 0.33%〜0.40% | 発行日数 | 約3週間 |

アメックス・ゴールドカードは付帯サービスが非常に充実しており、非日常の体験を楽しみたい方に最適な1枚。「ゴールドダイニングby招待日和」や「プライオリティ・パス」の付与、さらには旅行保険の最高額が1億円など、すぐれた付帯サービスが満載です。

年会費が高いのがデメリットのように感じてしまうかもしれませんが、実は簡単に年会費以上の還元も受けられます。付帯サービスのゴールドダイニングでは指定レストランで2名以上でコース料理を注文すると、1名分の料金が無料に。アメックスが指定するレストランも高級店揃いなので、平均15,000円程のコース料理を提供しています。

一度利用するだけでこれだけの金額の還元を受けられるので、年間2〜3回利用するだけで年会費以上の還元率がありますよね。また、プライオリティ・パスというVIP仕様の空港ラウンジも利用できるため、活用次第では年会費以上の価値に。少し余裕のある方は、是非検討してもらいたい一枚です。

まとめ

クレジットカードの利用限度額は年収だけでは決まらない

クレジットカードの利用限度額は、年収だけでは決まりません。年収は利用限度額を決定するためのひとつの「要素」であり、年収が高いからと言って、必ず利用限度額が高くなるというわけではないのです。

重視されるのは「収入とクレカでの支出とのバランス」

利用限度額の決定の際に重視されるのは、収入と、クレジットカードをはじめとする「信用取引」での支出とのバランスです。

年収が低めであっても、利用限度額が高く設定される方は、このバランスがとても良いと言えます。収入に対して過度な支出とならないよう注意して、収入とともに利用限度額を育てていきましょう。

気になるカードにはまず申し込みを

また、年収が低めでも、支出とのバランスが悪くなければハイクラスのクレジットカードでも発行される可能性が十分にあります。気になるカードがある方は、まずは申し込んでみてください。

編集部のピックアップ記事

記事がお役に立ちましたらシェアお願いします

この記事が役に立ったら

いいね!をお願いします

最新情報をお届けします

WAONにクレジットカードチャージできない!原因は?

WAONにクレジットカードチャージできない!原因は? dカード GOLDの空港ラウンジは便利!利用する3つのメリットと注意点などを解説

dカード GOLDの空港ラウンジは便利!利用する3つのメリットと注意点などを解説 ファミペイにチャージ可能なクレジットカードは?【2023年最新版】

ファミペイにチャージ可能なクレジットカードは?【2023年最新版】 家族カードの暗証番号は本会員と同じ?確認・変更する方法は?

家族カードの暗証番号は本会員と同じ?確認・変更する方法は? 楽天のクレジットカードでPASMOチャージはできる?ポイントは貯まる?

楽天のクレジットカードでPASMOチャージはできる?ポイントは貯まる? 生活費の支払いでキッチリ節約!おすすめクレジットカード5選

生活費の支払いでキッチリ節約!おすすめクレジットカード5選 クレジットカードの海外利用手数料・為替レートの計算ルール

クレジットカードの海外利用手数料・為替レートの計算ルール JCB、スマホでクレカ発行が最短5分「モバイル即時入会サービス」をスタート

JCB、スマホでクレカ発行が最短5分「モバイル即時入会サービス」をスタート dカード・dカードゴールドの審査を徹底解説!審査基準に審査期間、審査で通るためのポイントも解説

dカード・dカードゴールドの審査を徹底解説!審査基準に審査期間、審査で通るためのポイントも解説 持っているクレジットカードは?強まるおトク重視の傾向が明らかに|2022年クレカ利用動向調査

持っているクレジットカードは?強まるおトク重視の傾向が明らかに|2022年クレカ利用動向調査