家族カード比較おすすめ5選!夫婦でポイント&特典で得する徹底活用術

家族カードを発行する際に、家族・夫婦で共有して持つのに最適なクレジットカードは何か悩みますよね。特典やサービスが目的なのか、それとも単純にポイント還元をお得に活用したいのか……どのような目的で発行するかによって、最適なカードは異なります。

そこで今回は、家族カードを発行するのに最適なクレジットカードを、目的別にいくつかご紹介・比較します。どのカードで家族カードを発行しようか迷っている方は、参考にしてくださいね。

おすすめ家族カード人気ランキング

ここでは、家族カード発行におすすめのクレジットカードを5枚ご紹介します。

JCB CARD W/W plus L

| 年会費 (初年度) |

永年無料 | 年会費 (2年目) |

永年無料 |

|---|---|---|---|

| 還元率 | 1.0%〜5.5%※最大還元率はJCB PREMO(or nanacoポイント)に交換した場合 | 発行日数 | 最短3日 通常1週間 |

JCB CARD W/W plus Lは、年会費無料で発行できるJCBのプロパーカード。国際ブランドが直接発行するクレジットカードで「年会費がタダ」は破格の待遇です。

年会費無料で発行できるハイスペックカード

家族カードももちろん年会費無料、かつ常時1.0%以上の還元率でポイントが貯まります。家族カード利用分と本カード利用分のポイントが合算されて付与され、貯まったポイントは特別な移行手続きなく家族会員が利用することも可能。

海外旅行関係の付帯保険や、JCB独自の優待なども使えてハイスペックな1枚です。

dカードゴールド

| 年会費 (初年度) |

11,000円(税込) | 年会費 (2年目) |

11,000円(税込) |

|---|---|---|---|

| 還元率 | 1.00%〜10.0% | 発行日数 | 最短5営業日 |

dカードゴールドは、ドコモが発行するポイント高還元率なクレジットカード。

d払いとの併用で常時1.5%以上の還元率に

家族カードは1枚目無料、2枚目以降年会費1,100円(税込)と格安で発行できます。dカードを普通に決済利用すると常時1.0%の還元率で、dポイント加盟店ではさらにポイントアップが狙えます。

より効率よくポイントを貯めたい場合は、「d払い」との併用がおすすめ。d払いの支払い方法をdカードゴールドに設定しておくと、合計常時1.5%以上でポイントが貯まります。筆者の家庭でも、d払いが使える店舗では「d払い×dカードゴールド」でポイントを家族間でシェアして貯めています。

貯まったdポイントは、コンビニやマクドナルドなど、街のお店で気軽に1ポイント=1円で使えて便利。家族で食事に行った支払いをポイントで……という技も使えます。共通ポイントを効率よく貯めて・使いたいご家庭におすすめのカードです。

MUFGカード・プラチナ・アメリカン・エキスプレスカード

| 年会費 (初年度) |

22,000円(税込) | 年会費 (2年目) |

22,000円(税込) |

|---|---|---|---|

| 還元率 | 0.5%~1.0% | 発行日数 | 最短3営業日 |

MUFGカード・プラチナ・アメリカン・エキスプレスカードは、家族カードをお得に発行できる、コストパフォーマンス抜群なハイステータスカード。

家族カードでも「プライオリティパス」が発行できるコスパ優秀な1枚

家族カードは1枚目無料、2枚目以降3,300円(税込)と格安の年会費設定です。サービス内容としては、海外旅行傷害保険のほか、破格の年会費でコンシェルジュサービスやグルメ系サービスも使えるのが特徴。

家族カードでもハイクオリティなサービスを「格安」で受けられるクレジットカードを探している方に最適です。

アメリカン・エキスプレス・ゴールド・カード

| 年会費 (初年度) |

31,900円(税込) | 年会費 (2年目) |

31,900円(税込) |

|---|---|---|---|

| 還元率 | 0.33%〜0.40% | 発行日数 | 約3週間 |

アメリカン・エキスプレス・ゴールド・カードは、ゴールドカードの代表格とも言える1枚。ステータス性を重視したい方におすすめの1枚です。

ステータス性抜群!ハイクオリティなサービスを家族で受けたい方に

アメックスは家族カード1枚目無料。夫婦で使えば、年会費が抑えられてお得です。対象レストランの所定コース利用で1名分無料(2名以上利用必須)となるプラチナ級グルメサービスのほか、一般的なゴールドカードにはあまり付帯しない「プライオリティパス(スタンダード会員)」も付帯。

さらに、本会員には毎年継続ボーナスでスタバチケットやホテルのクーポンが合計29,000円分プレゼントされ、それだけで年会費相当の内容です。どこへ出しても恥ずかしくない、優秀なステータスカードをご家族で使いたい方に検討してもらいたいカードです。

JCBゴールド

| 年会費 (初年度) |

無料 | 年会費 (2年目) |

11,000円(税込) |

|---|---|---|---|

| 還元率 | 0.5%〜5.0%※最大還元率はJCB PREMO(or nanacoポイント)に交換した場合 | 発行日数 | 約1週間でお届け |

JCBゴールドは、日本発の国際ブランド「JCB」が発行する正統派ゴールドカード。留学するという条件なら、高校生でも家族カードが発行できるのが特徴です。

サービス、付帯保険等どれをとっても優秀!高校生(留学時のみ)発行OK

サービスや付帯保険等、どれをとってもJCBゴールドは「ゴールドカードトップクラス」の内容です。同じ年会費帯のゴールドカードに比べ、どこをとっても優秀。留学時には付帯保険も心配となるご家庭が多いと思いますが、JCBなら疾病・傷害にも最高300万円の補償が受けられます。

地域によってはさらに有料保険を追加する必要がありますが、医療費が高くない地域であれば活用しやすいと言えます。留学を控えた高校生のお子さんにカード発行を検討しているご家庭におすすめのカードです。

家族カード5種を目的別で比較

ここでは、下記おすすめの家族カード5枚を表で比較してみました。

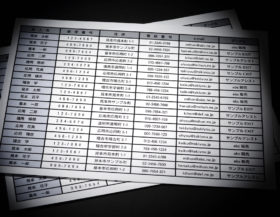

| カード名称 | 年会費(本カード) | 年会費(家族) | ポイント還元率 | 旅行傷害保険 | プライオリティパス | 備考 |

|---|---|---|---|---|---|---|

| JCB CARD W/W plus L | 無料 | 無料 | 1.0%以上 | 海外:最高2,000万円 国内:なし |

× | 年会費無料のハイスペックカード。海外ショッピング保険あり。 |

| dカードゴールド | 11,000円(税込) | 1枚目無料 2枚目以降1,100円(税込)/枚 |

1.0%以上(dカード決済) 1.5%以上(d払い) |

海外:最高1億円 国内:最高5,000万円 |

× | 共通ポイント「dポイント」がお得に貯まるカード。 |

| MUFGカード・プラチナ・アメリカン・エキスプレスカード | 22,000円(税込) | 1枚目無料 2枚目以降3,300円(税込)/枚 |

0.5%以上 | 海外:最高1億円 国内:最高5,000万円 |

◯ プレステージ会員・使い放題(家族カードもOK) | 破格の年会費で利用できるプラチナカード。コンシェルジュサービスも付帯で万能。 |

| アメリカン・エキスプレス・ゴールド・カード | 31,900円(税込) | 1枚目無料 2枚目以降13,200円(税込)/枚 |

0.33%以上 | 海外:最高1億円 国内:最高5,000万円 |

◯ スタンダード会員・2回目まで無料、それ以降1回32米ドル(家族カードもOK) | 国内最高峰のゴールドカード。ハイステータス。 |

| JCBゴールド | 11,000円(税込) | 1枚目無料 2枚目以降1,100円(税込)/枚 |

0.5%以上 | 海外:最高1億円 国内:最高5,000万円 |

× | 留学する高校生の子どもにも家族カード発行可能。総合力抜群。 |

年会費無料で本カード・家族カードを発行するならJCB CARD W

年会費無料で本会員、家族会員両方のクレジットカードを持ちたいのであれば、JCBが発行する「JCB CARD W」が最適。年会費無料とは思えないハイスペックなクレジットカードです。

他のクレジットカードでは家族会員「1枚目無料」となっていますが、本カードは年会費がかかるものが多いため、コストゼロにこだわるならお得なJCB CARD Wが良いでしょう。

家族でポイントをどんどんためるならdカードゴールド

家族カードを活用して、家族間でポイントをどんどん貯めたいなら「dカードゴールド」が最もお得。共通ポイントである「dポイント」が貯まる上に、d払い併用で1.5%以上の還元率に。

汎用性の高いポイントをどんどん貯めたい方は、dカードのような「共通ポイントが貯まるカード」が最適と言えます。

保険やプライオリティパス等海外利用に強いMUFGプラチナ・アメックス

付帯保険やプライオリティパスなど、海外利用やレジャー、グルメなどの充実した優待を家族カードでも受けたいなら、MUFGプラチナ・アメックス・カードが最適です。

家族カードにもプライオリティパスが付帯できるカードが少ない中、MUFGプラチナ・アメックスは家族カードでもプレステージ会員のプライオリティパスが付帯。もちろん、その他のコンシェルジュサービスなどもしっかり利用できます。

ハイクオリティなサービスを、コストパフォーマンス重視で活用したいご家族向けのカードです。

総合力、ステータス性を両立するならアメックス・ゴールド・カード

総合力やコストパフォーマンス、さらにステータス性まですべての条件を満たせるクレジットカードは「アメリカン・エキスプレス・ゴールド・カード」。

家族カードは1枚目無料な上に、継続特典や入会特典だけで本会員の年会費相当の価値があります。継続特典を上手に活用すれば、実質年会費無料に近い形でハイステータス、かつ付帯保険、サービス等どこをとっても上質なクレジットカードを家族で利用できます。総合力重視の方におすすめです。

夫婦で家族カードを使う5つのメリット

ここでは、夫婦で家族カードを使うメリットを5つご紹介します。

- 年会費を抑えて夫婦で同じカードが持てる

- ポイントを合算して貯められる・分け合える

- 引き落としがひとつになり家計管理しやすくなる

- ブラック履歴ありの夫(妻)にも発行できる

- 夫婦で特典やサービスを共有できる

年会費を抑えて夫婦で同じカードが持てる

家族カードのメリットは、年会費を抑えて夫婦で同じカードが持てる事。というのも、家族カードの年会費は本会員よりも抑えられた設定になっているカードがほとんどだからです。

たとえば、JCBゴールドは本会員の年会費が1万円強ですが、家族カードは1枚目無料。単純に考えて、家族分も加味すると、1人あたりの年会費は半額です。

ハイステータスカードの方が家族カードメリットは大きい

家族カードとして持てるカードは、本会員のカードと同じスペック。よって、一般カードよりも「特典の豊富なステータスカード」の方が、家族カードを発行するメリットは大きいと言えます。

ステータスカードを家族でお得に使いたいなら、個別発行よりも「家族カード」という選択肢が最適です。

ポイントを合算して貯められる・分け合える

家族カードを利用すると、カード利用分のポイントが本会員のポイントと合算して貯められます。カード会社によっては本会員に一括でまとめて貯まりますが、その場合、あとで家族に分け合える仕組みになっている会社がほとんどです。

また、JCBなど、最初から家族カード会員もポイントを自由に使えるカードも存在します。年間の合計利用額でポイントの優待内容が変わるクレジットカードもありますので、夫婦で同じクレジットカードを使っていけば、より効率よくポイントが貯まっていくのでお得です。

引き落としがひとつになり家計管理しやすくなる

夫婦で別のクレジットカードを使っていると、引き落としがバラバラで管理がしにくくなります。具体的には、合計いくらで、何に使っていて、いつ引き落とされるかがあいまいになりがちです。

家族カードを利用し、家計の口座から引き落とすように設定すれば、どの金額が、いつ引き落とされるかが一本化して分かりやすく、家計管理がしやすくなります。キャッシュフローを安定させたい方におすすめです。

ブラック履歴ありの夫(妻)にも発行できる

過去に自己破産や長期延滞などの「金融事故」を起こしたことのある方は、金融事故の履歴が消えるまではローンやクレジットカードの審査に通りません。いわゆる「ブラックリスト入り」ですね。

一方、本会員のクレヒスで審査を受ける家族カードなら、ブラック履歴のある方でもカード発行が可能です。もちろん、本会員が利用状況を常に確認できますので、カード利用に不安がある配偶者でも安心。

どうしてもカードが欲しいけれど審査に通らない……というときの手段として、家族カードは便利です。

夫婦で特典やサービスを共有できる

夫婦で本カードと家族カードを持っていれば、特典やサービスを共有できます。たとえば、コンシェルジュサービスが付帯するカードなら、お互いの用事でコンシェルジュを活用可能。特別な用事や、手配したいものの予約などを幅広く依頼できます。

そのほか、グルメや旅行、エンターテイメントなど様々なジャンルでの特典が用意されているカードも。付帯保険やサービスも同じようにつくので、夫婦で旅行に行く際も、配偶者の保険をわざわざ別で準備しなくても良いのは安心です。

家族カードを使う場合の4つの注意点

家族カードを使う際は、以下の4点にご注意ください。

- 家族に見られたくない買い物に家族カードは使わない

- 予算はお互いに決めておく

- 家族カードを使ってもクレヒスは育たない

- 内縁の妻(夫)は発行できるカードが限られる

家族に見られたくない買い物に家族カードは使わない

家族カードは利用明細が本会員に届きます。よって、使った内容や金額はすべて家族に見られることに。たとえば、サプライズでプレゼントを購入しようとしても、家族カードだと情報が筒抜けです。

家族にみられたくない買い物は、現金や自分専用のクレジットカードを使うなど工夫しましょう。

予算はお互いに決めておく

家族カードは本カードと利用可能額を共有しています。たとえば、利用限度額50万円のカードで家族カードを作り、本カードで30万円使うと、家族カードは残り20万円の枠しか使えません。

利用限度額は家族カードと「シェア」している

おおよその予算を決めて使わなければ、いざという時に必要なものが買えない可能性もあります。また、お互いに好き勝手に使っていると、思わぬ金額になり、家族間で金銭トラブルに発展する可能性も。そういった事態を防ぐためにも、家計の中でいくらまでならOKなのか、ある程度の予算は決めて使っていくのがおすすめです。

家族カードを使ってもクレヒスは育たない

家族カードをどれだけ利用していても、家族会員のクレヒスは一切影響を受けません。家族カードの利用歴も、本カードと同じく「本会員のクレヒス」として残ります。よって、自分のクレヒスを充実させたいのであれば、他に自分専用のクレジットカードを持っておくのが良いでしょう。

年会費無料で発行できる流通系のカード(イオンカード等)なら、無職でも配偶者に収入があれば発行できるものも多数ありますので、ぜひご検討ください。

内縁の妻(夫)は発行できるカードが限られる

内縁の妻、夫は戸籍上他人ですので、家族カードを発行できるクレジットカード会社は限られます。たとえば、アメリカン・エキスプレス・カード。アメックスは、パートナーとの在り方が多様なアメリカ発のクレジットカード会社、ということで内縁関係でのカード発行に寛容です。

公式ページでは原則「配偶者・両親・18歳以上の子ども」とされていますが、問い合わせて事情を話せば内縁関係でもカード発行してもらえることで知られています。

内縁関係でもぜひ家族カードを発行したい! という場合は、アメックスをご検討ください。

家族カードについてよくある質問

ここでは、家族カードについてよくある質問をまとめてみました。

- 家族カードは誰名義になる?

- 同棲相手に家族カードは作れる?

- 家族カードの引き落とし口座は分けられる?

- 家族カードに審査はある?

- 家族カードを発行する条件は?

- 家族カード利用分のポイントはどう付与される?

- 外国人の家族でも家族カードは作れる?

家族カードは誰名義になる?

家族カードの名義は、利用する家族本人です。本会員とは別の名義で発行されます。

クレジットカードは「利用する人の名義」であることが原則ですので、家族会員であってもきちんと自分の名義で持てます。よって、ぱっと見で「家族カード」だとバレる心配もありません。

同棲相手に家族カードは作れる?

同棲相手、言い換えれば籍は入れていない生活のパートナーに家族カードを発行したい場合、原則発行はできません。

ただし、アメックスは「パートナー」の定義が柔軟なことで有名。問い合わせれば、発行してもらえることもあります。内縁関係のパートナーと同様、同棲相手に家族カードを発行したい場合はアメックスをご検討ください。

家族カードの引き落とし口座は分けられる?

家族カードの引き落とし口座は基本的に分けられません。引き落としは本会員名義の口座からとなります。ただし、一部のカード会社の家族カードは引き落とし口座を分けられることもあります。

ただし、エポスゴールドカードは少し特殊で「ファミリーカード」という名称で家族カードが発行され、口座は名義人本人のものから引き落とされます。一般的な家族カードと仕様が異なる分、プライベートな情報(利用明細、引き落とし額は本人にのみ通知)が守られるのが特徴。ちなみに、個別に審査があります。ファミリーカードですので、もちろん、合算して同じ口座に請求も可能です。

家族と支払いや明細を分けたいけれど、家族カードが欲しい、ポイント合算したいという方はエポスゴールドカードが最適と言えます。

家族カードに審査はある?

家族カードに審査は原則ありません。家族カードは、本会員の信用情報をもとに発行の可否が判断されますので、本カードが発行されていれば審査なしで発行されることがほとんどです。

ただし、本会員のクレヒスに問題が生じている場合など、特殊な場合のみ家族カードが否決されるケースもありますので、覚えておいてくださいね。

家族カードを発行する条件は?

家族カードを発行する条件は、各カード会社により異なります。 共通してよくある条件は、以下の3点です。

・18歳以上(高校生不可)

・本会員と生計が同一

・配偶者、両親、満18歳以上の子ども

こちらの条件は「原則」の内容ですので、クレジットカード会社によっては対象者をもう少し柔軟にしてもらえる可能性があります。これいがいの「家族」に家族カード発行が必要な方は、一度カード会社に問い合わせてみてください。

家族カード利用分のポイントはどう付与される?

家族カード利用分のポイントは、原則合算されて付与されます。ただし、ポイント付与の条件は下記の2通りに分けられるケースがあり、カード会社によって対応は異なります。

・合算したポイントを「本会員」のものとして付与

・合算されたポイントを「共有ポイント」として付与

いずれにしても、ポイントを分ける操作などを行えば、家族会員でもポイントを利用可能。家族で貯めたポイントを、家族で分け合って使えるのは便利です。

外国人の家族でも家族カードは作れる?

外国人の家族であっても、同じ籍に入っていれば家族カードは問題なく作れます。ただし、結婚していなくて苗字が全く異なるケースなど、カード会社から「家族だ」と判断が難しい場合には「家族ではない」と判断され否決される可能性も。

名前だけを見て家族と判断しにくい場合には、電話で問い合わせた上で家族カードの発行に申し込むのがスムーズです。

まとめ

家族カードはお得な年会費で追加発行できることが多く、家族で活用するとメリットが多数あります。

一言で家族カードと言っても、発行する目的に応じておすすめのクレジットカードは異なるもの。家族の間で「どんなカードが持ちたいか」「どんなカードが活用できそうか」はしっかり検討した上で選ぶと良いでしょう。

家族にとって最適な1枚を見つけ、より充実したライフスタイルの実現のため、ぜひご活用ください。

編集部のピックアップ記事

記事がお役に立ちましたらシェアお願いします

この記事が役に立ったら

いいね!をお願いします

最新情報をお届けします

WAONにクレジットカードチャージできない!原因は?

WAONにクレジットカードチャージできない!原因は? dカード GOLDの空港ラウンジは便利!利用する3つのメリットと注意点などを解説

dカード GOLDの空港ラウンジは便利!利用する3つのメリットと注意点などを解説 ファミペイにチャージ可能なクレジットカードは?【2023年最新版】

ファミペイにチャージ可能なクレジットカードは?【2023年最新版】 家族カードの暗証番号は本会員と同じ?確認・変更する方法は?

家族カードの暗証番号は本会員と同じ?確認・変更する方法は? 楽天のクレジットカードでPASMOチャージはできる?ポイントは貯まる?

楽天のクレジットカードでPASMOチャージはできる?ポイントは貯まる? 生活費の支払いでキッチリ節約!おすすめクレジットカード5選

生活費の支払いでキッチリ節約!おすすめクレジットカード5選 クレジットカードの海外利用手数料・為替レートの計算ルール

クレジットカードの海外利用手数料・為替レートの計算ルール JCB、スマホでクレカ発行が最短5分「モバイル即時入会サービス」をスタート

JCB、スマホでクレカ発行が最短5分「モバイル即時入会サービス」をスタート dカード・dカードゴールドの審査を徹底解説!審査基準に審査期間、審査で通るためのポイントも解説

dカード・dカードゴールドの審査を徹底解説!審査基準に審査期間、審査で通るためのポイントも解説 持っているクレジットカードは?強まるおトク重視の傾向が明らかに|2022年クレカ利用動向調査

持っているクレジットカードは?強まるおトク重視の傾向が明らかに|2022年クレカ利用動向調査